メールマガジンを登録していただくと、セミナー・イベント開催のお知らせやブログの更新通知をお届けします

大手アパレル上場企業の上期決算を、これまでに7社ほど確認しました。

今後さらに3〜4社ほど追う予定ですが、現時点でも共通する傾向が見え始めていますので、上期の概要を簡単にまとめておきます。それでは見ていきましょう。(EC売上はそれぞれのページをご覧ください。)

25SS以前に価格改定を行ったブランドが多かったこともあり、今春夏はその反動が顕著に表れたシーズンとなりました。4月は気温が上がらなかったことも影響し、月次では前年割れが目立つ結果に。第1・第2四半期を通して在庫消化が進まず、粗利を削って値引き施策を強化する企業が散見されました。

客数まで公表している企業は限られていましたが、多くが減少傾向。販売単価の上昇や、7月以降のセール期で売上が伸びた企業もあるものの、総じて利益面では伸び悩んだ印象です。

企業全体として利益が伸びているケースでも、M&Aによる押し上げ効果や、前年が悪すぎた反動による昨対超えなど、背景を精査する必要があります。突出して強かったのはパルグループくらいかもしれません。

また、業態によってはインバウンド需要を期待していたブランドもありますが、直近の百貨店動向を見る限り、その追い風も鈍化しつつあり、不安材料が増えそうです。

先述しましたように、販売単価の上昇やセール期の強さもあり、EC売上は概ね増加傾向でした。しかし、売上が伸びているからといって、必ずしも楽観視できる状況ではありません。各社とも、その内容にやや懸念点があります。いくつか例を挙げてみますと、

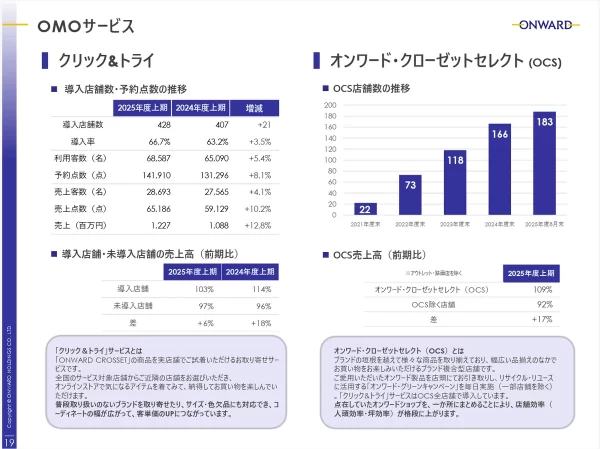

例えばオンワード樫山では数年前から肝となるOMO店舗「オンワードクローゼットセレクト」の展開(上期締めで183店舗)や既存店舗を活用したクリック&トライ。

こちらの売上インパクトが思ったより小さく、クリック&トライの売上で12億2700万円との記載。クリック&トライ対象店舗が428店舗対象ですから、1店舗あたりの平均月売で換算しますと48万円程度です。OMO店舗では物販もしっかりやっていますから、むしろ在庫の温床のようになりつつあるかもしれません。そして樫山単体では売上は伸びておらず、増益はほぼM&AしたWEGOによるもの。EC売上もモールが大きく伸びていることから、WEGOの売上が大きく影響したものと思われます。

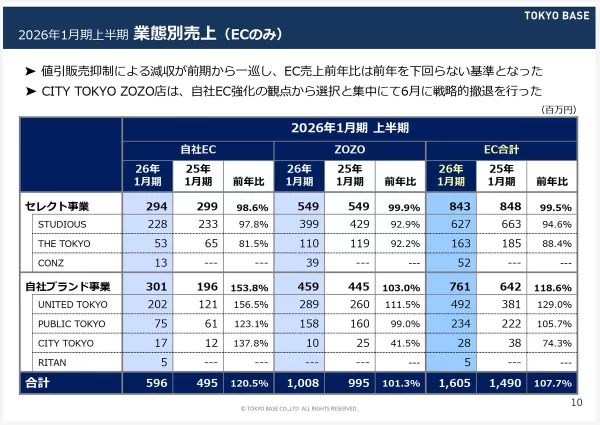

TOKYO BASEは昨年、値引き抑制からZOZOの売上を大きく落としたことで今年度は昨対が取りやすい状況でした。また、全体では伸びているものの、その増加分はUNITED TOKYOが大半を占める状況で、セレクト業態は自社EC・ZOZO双方共に昨対割れです。

しまむらはSKUが格段に増えた事が影響したのか売上は非常に好調ですが、店舗受け取りの比率が年々下がってきていたことはやや懸念されるでししょう。店舗受け取りアプリ「しまコレ」の展開からのEC展開でしたので、初期は店舗受け取り比率が高いのも頷けましたが、今後売上が伸びるにつれて店舗受け取り比率は下がる可能性はあるでしょう。

TSIはそもそもEC売上自体が大きく下がり続けており、Shopifyへのリプレイスで経費は大きく削減できていますが、全体の販管費率は高騰。

数年前にEC界隈でトレンドワードになっていた「OMO(ここではクリック&トライ・店舗受け取りが該当)」の真価が問われています。また、筆者が現場で計測している限り「ロイヤルティプログラム」導入も、これらの状況を改善するには至っておりません。

毎年指摘していますが、結局のところ、成長ブランドの有無がEC売上を大きく左右しています。各社とも、これまで成長を牽引してきたブランドの勢いが鈍化し、代替となる新ブランド開発が追いつかない場合、業績悪化につながる傾向が見られます。

具体例として、オンワード樫山は成長ブランド「アンフィーロ」が存在するものの、「オンワードクローゼットセレクト」の出店数ほど売上インパクトは大きくなく、むしろ在庫増加の方が気になる状況です。新ブランド開発も進めてはいるものの、水面下で終了しているものも散見され、成果にはつながっていない印象です。

アンドエスティでは「ラコレ」は依然として出店を拡大していますが、それ以降に続く大きな成長ブランドが見当たりません。TSIは小規模ながら良いブランドを複数抱えているものの、旗艦ブランドの不調が全体の足を引っ張っています。

TOKYO BASEの新業態は「RITAN」「CONZ」、そしてリブランディングした「CITY TOKYO」。ただし、同社はそもそも積極的にPRを行わず、自社ECの運用も得意とは言えないため、現状では大きな伸びは見られません。加えて、セレクト業態は今後インバウンド需要の恩恵を受けにくくなる点も懸念材料です。

急に新ブランドで多店舗展開し出した三陽商会は百貨店売上が伸びていません…。

しまむらは店内ブランドを多数展開し、インフルエンサー起用も目立ちます。開発ペースが昨年から大きく変わった印象はないものの、出店は引き続き拡大予定。しまむら単体で1,400店舗超、グループ全体では26年期末に2,256店舗の計画。国内の伸びしろがどこまであるかは読みにくい状況です。今後は都市型の小型店を軸に、新ブランド展開が増える可能性があります。

こうした状況を踏まえると、EC領域に限らず、企業全体の成長を図る上でM&Aを活用した業界再編は、今後さらに加速する可能性があります。直近では、TSIによるデイトナの買収が象徴的な例と言えるでしょう。

パルグループは従来からM&Aを積極的に進めており、先述したような懸念点がほぼ当てはまらない稀有な存在です。自社で新業態を多く立ち上げるというより、外部からブランドを迎え入れ、新規顧客を獲得する戦略でしょうか。既存ブランドは元々拡大路線でなかった為、成長の余地が残されており、直近では雑貨の利益率まで改善。そして営業利益率は脅威の12%。死角が全く無ぇ…。

あとはアンドエスティのようなプラットフォーム事業に手を出すケース。ワールドも同様の動きをしていますし、オンワードでも他社製品はかなり目立つようになっています。(一部は買付けかもしれませんが)

今年度の下期は気温も順調に下がっていますし、通期では業績が改善に向かう企業は多そうですが、近年の状況を踏まえてアウターを絞っていたりすると後半弾切れで失速という事態に見舞われることもあるでしょう。月次見ながら各社状況を引き続き注視していきたいと思います。

ECサイト構築・運用・コンサルティング、リテールのソリューション事業を中心に活動。並行してファッション専門学校の講師も務める。Twitter(@fukaji38)株式会社StylePicks

小売ビジネスに関するMD(品揃え政策)アドバイス・サポートを

ご希望の方はお気軽にお問い合わせください。