メールマガジンを登録していただくと、セミナー・イベント開催のお知らせやブログの更新通知をお届けします

先日、マサ佐藤氏がTOKYO BASEを題材に記事を執筆されておりました。いつもはまとめて数社書くのですが、今回はこの流れで筆者もTOKYO BASEだけをピックアップして書いてみる事にします。

マサさんの記事から読み取れるキーワードはこちらでしょうか。直近で中国店舗の撤退があり、営業利益率を落としていた同社ですが、撤退の判断が早く、24年1月期では業績は持ち直している模様。記事中にもありますが、店頭回帰・EC成長鈍化という事で、これはアパレル市場全体のトレンドとも一致しますね。昨年の秋冬は暖冬の影響もあり、全体的に業績は悪化したと思われます。この春夏は店頭はやや回復しているブランドもありますが、ECがそれに付いてきていない様子。3月に至っては気温の影響により、衣料品メインで販売しているショップは店頭の数字すら危うかったのではないでしょうか。上場企業の月次速報を見ていてもそれは顕著に数字に出ていたかと。

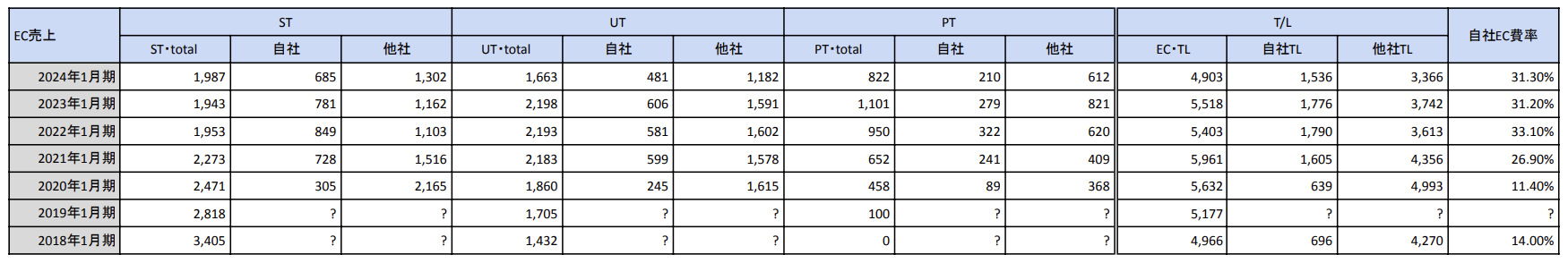

前提はそのような感じなのですが、肝心のTOKYO BASEのブランド別のEC売上推移を見てみましょう。

※単位は1000千円

STUDIOUSのEC売上がピークだった2018年1月期からの推移を出してみました。(ST = STUDIOUS・UT = UNITED YOKYO・PT = PUBLIC TOKYO)※主要3ブランド以外は省いております。

まず直近ですが、EC売上は全ブランドにて23年1月期より減少しています。(自社EC・他社モール共に昨対割れ)これは店頭とは真逆ですね。もちろん、既存顧客が店頭で購入するようになった為、EC売上が落ちた、という見方もできるかと思います。

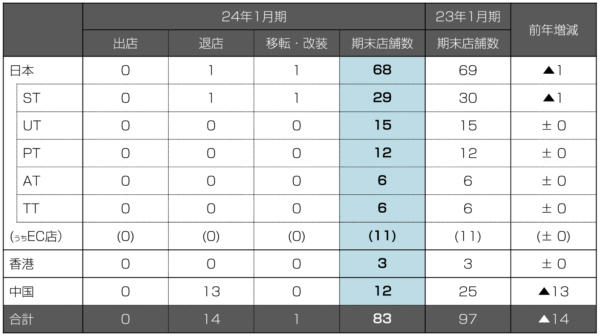

国内店舗数に関しては22年1月期からほぼ維持しているという状況ですね。昨年までは国内と海外店舗の内訳が出ていたのですが、今年度の決算書に記載は無く、ブランド別にて店舗トータルでの記載のみ。

話をEC売上に戻しますと、セール・クーポン抑制から他社モールを落とすのは致し方ありませんが、自社ECまで落ちているのは痛いですね。店舗が増えない状況では顧客が増えにくく、認知を取る為の販促費を相当かけないと自社ECの売上はそう伸びません。23年秋冬は暖冬の影響もあり、ECで昨対超えしているブランドは相当少なかったと思われます。また、先述しました通りこの春夏もECの成長が鈍化しているケースが多く、全体的に昨対を超えるのがハードルが高くなってきています。成長ブランドの店舗数増加に伴い、顧客が増え、ECも伸びるというケースはアパレル市場では散見されるものの、 出店を抑制しているTOKYO BASEで自社ECを伸ばしていくのは非常にハードルが高そうです。

過去から遡って細かい点を見ていきますと、コロナ禍で例に漏れずEC売上は増加していますね。(2021年2月期がピーク)この時期、他社モールの売上は既に減少していますが自社ECが大きく伸びて売上が増加。 ここからEC売上は成長鈍化し、自社ECも昨年に既に昨対を割っております。昨年はモール売上がやや伸びた結果、全体ではプラスで推移。

ブランド別で見ますと、STはピーク時のEC売上から今や6掛けですね。主にZOZOの売上が減少し、自社ECも2022年から減少傾向にあります。他社モールが昨年より伸びた結果、 全体では昨対を超えておりますが、自社ECは昨対割れ。

UTはEC売上では昨年がピークでしたが、直近では自社・モール共に売上が減少。店舗数も変わっておりませんので、こちらも成長鈍化。PTも自社EC・他社モール共に昨対割れ。こちらもピークは昨年時ですね。

(余談ですが、ZOZOとUTのファビコンは見分けがつきませんぞ…。)

全体的に自社ECが常に課題の同社ですが、初期からモールを優先しすぎた結果か、潜在的な顧客を他社モールに取られすぎた可能性はありますね。筆者も経験がありますが、 自社ECと他社モールを同時に運用していると、お客様もそれをご理解されていますので、どちらのサイトも比較しつつ購買を決定されます。また、ZOZO側も売上アップの提案としてクーポンをプッシュしますから、お客様も「ZOZOならお得に購入できる」という認識はあるでしょう。クーポンやセールを抑制したとしても、ZOZO側が実施する「あなただけのタイムセール」の開催があったりもしますので、ZOZOに一度囲い込まれたユーザーを自社ECに連れてくるのはかなり難しいのです。この場合、「自社ECのトラフィックが上がってもCVRが上がらない」なんて事態に直面する事があります。(10億円以上販売しているブランドでも発生します。)

会員特典や送料、品揃えなどなど、様々な観点から比較しても他社モールは非常に有利であり、また会員情報を新たに公式サイトで入力するのも面倒です。 展開アイテムを完全に差別化する、くらいのやり方をしない限りは自社ECに顧客を相当数連れてくる事は不可能でしょう。流行りのロイヤリティプログラムも強化が必要ですね。

現状はモールの売上すら減少傾向にあるので、冒頭でも記載しましたようにECで購入していた方からの店頭での購入が増えている可能性が高いですが、この状況でEC売上も伸ばしたいのであれば合わせてPRの強化が必要になるでしょう。(特にウィメンズ)

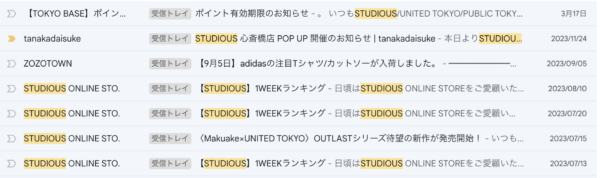

また、TOKYO BASEのお客様への通知はモバイルアプリからのプッシュ通知が主軸なのか、STUDIOUSではメールマガジンの配信頻度が非常に低く、LINEも一度リセットしたのか友達数が少ない状況です。(セグメント配信で筆者に届いていない可能性はありますが)

(UT・PTは配信回数多いんですけどね…。)

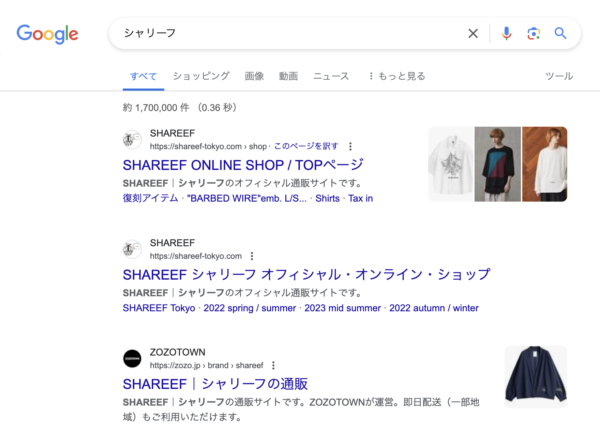

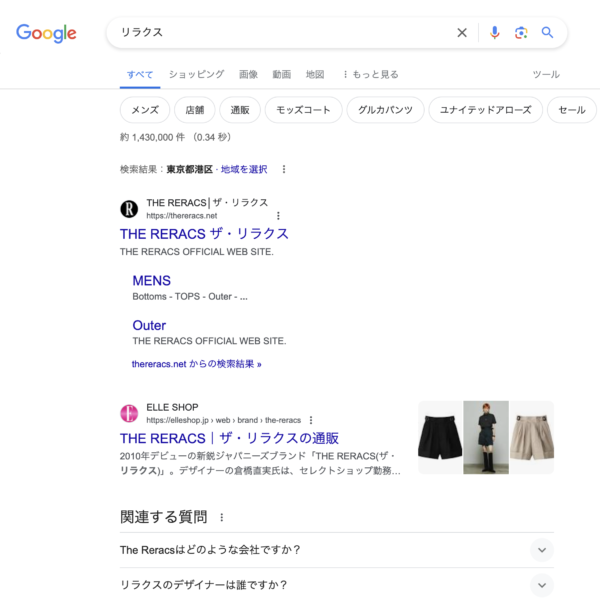

また、STUDIOUSに関しては仕入れブランドの検索流入が相当重要なKPIかと思われますが、シークレットモードで検索しても ZOZOやブランド公式、下手すればその他の卸先にも検索順位で負けているケースが散見され、このあたりも要因な気はしますね。ここが取れていないなら自社ECは中々伸びないかとは思います。

また、ドメのデザイナーズブランドの中には海外からの検索が多いと思われるものが一部ありますので、そちらで売上を狙いにいくのも一つの手でしょう。(セントマイケルやミハラヤスヒロのスニーカーなど)

最後に、在庫過多の対策ですが評価減した商品をモールで値引き販売したら良いとは思うのですが、それが方針からは外されています。現状はファミリーセールや店頭のセール開催で在庫消化する事になるのでしょうけど、海外店舗に型落ち商品持って行ってプロパー販売する、という手法も考えられない事はないでしょう。(良いか悪いかは置いといて)

TOKYO BASEのECについて、気になった点をピックアップしてみました。どこのアパレル企業でもそうなのですが、マルチブランドで展開していると課題は複合的なのに見えにくくなりますので注意が必要ですね。また、直近の通期決算はまだ1社しか確認できておりませんが、恐らくいくつかの企業でECの成長鈍化は見られるのではないかと予想します。「成長ブランドがあり店舗数が増え続けている・そのブランドの規模感が大きい」場合はその限りでは無いのでしょうけど。

ECサイト構築・運用・コンサルティング、リテールのソリューション事業を中心に活動。並行してファッション専門学校の講師も務める。Twitter(@fukaji38)株式会社StylePicks

小売ビジネスに関するMD(品揃え政策)アドバイス・サポートを

ご希望の方はお気軽にお問い合わせください。